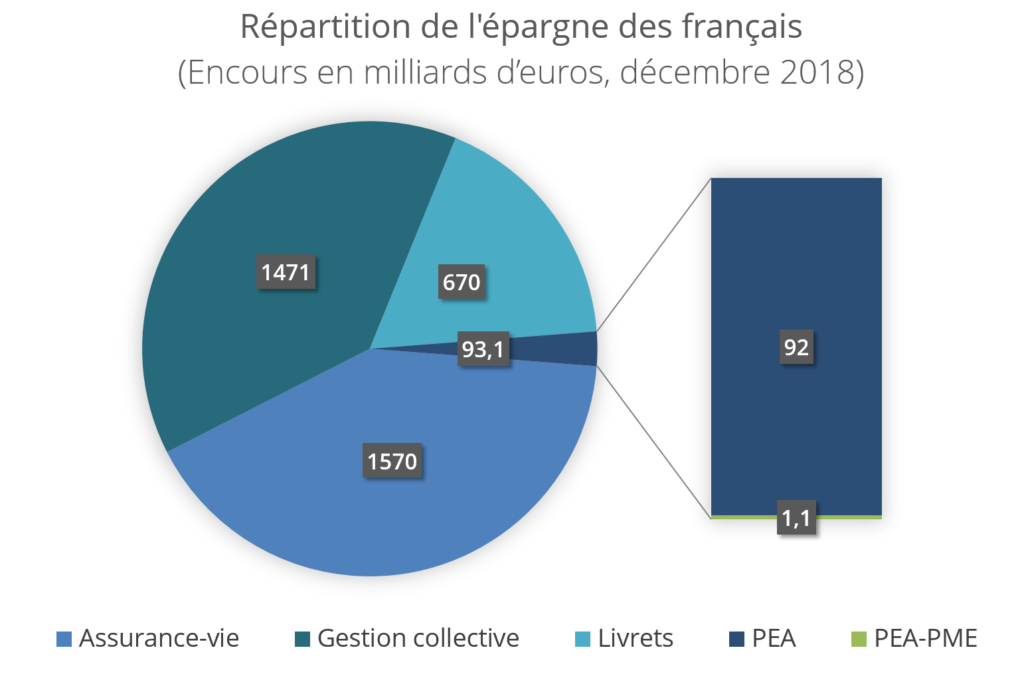

Le PEA est un outil très intéressant pour réaliser des gains sur les marchés financiers. Il s’agit d’un compte spécial qui permet d’investir dans des actions ou des obligations ainsi que dans des produits dérivés. On peut y placer un capital limité mais qui est souvent suffisant pour pouvoir dégager des bénéfices non négligeables.

Contents

Comment fonctionne le PEA ?

Le PEA, ou Plan d’Epargne en Actions, est un produit d’épargne qui permet d’investir dans des actions européennes tout en bénéficiant d’une fiscalité avantageuse.

Vous trouverez ci-après les principaux avantages de ce type de plan :

Un fonctionnement simple et efficace

Le PEA est réservé aux résidents fiscaux français majeurs et ne peut être détenu qu’à titre individuel. Il est possible d’ouvrir plusieurs PEA, mais le cumul des versements ne peut pas dépasser un certain plafond fixé à 150 000 euros.

L’objectif premier du PEA est de vous offrir un cadre juridique favorable pour investir sur les marchés boursiers à moindre risque. Vous n’avez pas besoin de connaissances spécifiques pour l’utiliser et il est facilement accessible aux particuliers étant donné qu’il ne nécessite pas un gros apport en capital. De plus, la fiscalité est très intéressante. Les bénéfices réalisés sont exonérés d’impôts et de prélèvements sociaux sur une certaine durée.

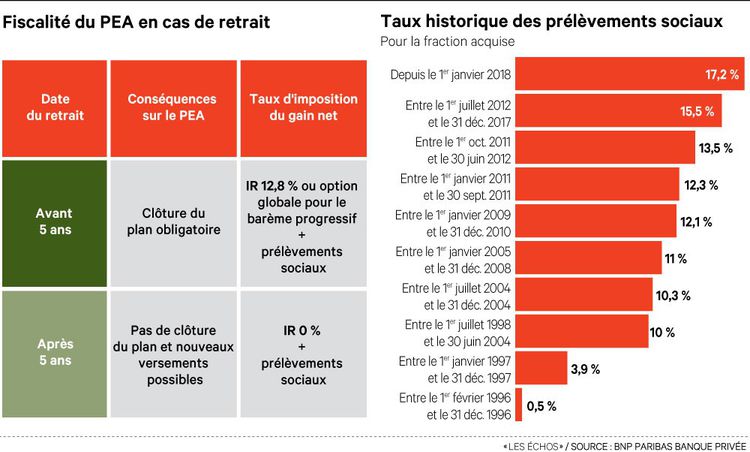

Fiscalité simplifiée du PEA

Les gains réalisés sur le PEA sont exonérés d’impôt sur le revenu, à condition que les fonds restent investis dans le PEA pendant au moins 5 ans. Les prélèvements sociaux, quant à eux, sont dus dès la première année de détention du PEA. Si le PEA est clôturé avant 5 ans, les gains sont imposés au barème de l’impôt sur le revenu.

Les sommes placées sur un PEA doivent être investies dans des actions européennes (ou dans des OPCVM éligibles). Il est possible de choisir soi-même les titres à investir ou de confier cette tâche à un professionnel. Il est également possible de faire des versements réguliers sur son PEA.

Les titres achetés doivent être conservés sur le compte-titres PEA pendant au moins 5 ans, sous peine de perdre les avantages fiscaux.

Investissement diversifié

En investissant par le biais d’un PEA, vous pouvez acheter des actions européennes ou encore des titres de créance. Vous pouvez également choisir entre différents produits financiers tels que les trackers, les fonds communs de placement ou les ETF. Cela vous permet d’avoir une bonne diversification de votre portefeuille afin de limiter au maximum le risque de perte.

Une gestion simplifiée

Les transactions sur le PEA sont relativement simples. Vous pouvez passer des ordres directement depuis votre compte en ligne et réaliser les achats et ventes sans avoir à passer par un intermédiaire financier. De plus, vous bénéficiez d’une assistance gratuite et personnalisée pour vous guider dans vos opérations et vous aider à prendre les meilleures décisions.

Une démarche transparente

Le PEA est régi par des règles précises qui doivent être respectées. Tous les frais liés à votre investissement sont clairement indiqués et vous pouvez suivre l’évolution de votre portefeuille grâce à une interface simple et intuitive. Vous savez exactement combien vous avez investi et combien vous avez gagné ou perdu, ce qui vous permet d’être toujours informés et de prendre des décisions éclairées.

Les inconvénients du PEA

Le PEA est un instrument très intéressant pour gagner de l’argent sur les marchés boursiers mais il comporte également quelques limitations. La première concerne le capital maximum autorisé : vous ne pouvez pas verser plus de 152 500€ sur votre compte si vous souhaitez bénéficier de l’exonération fiscale. Autre point faible, le PEA ne peut être utilisé que pour des investissements sur des titres européens.

La mise en place d’un Plan d’Épargne en Actions est une solution judicieuse pour profiter des fluctuations des marchés boursiers. Vous pouvez facilement investir dans des actions européennes ou des titres de créance et bénéficier d’une exonération fiscale sur vos gains. Néanmoins, il convient de bien se renseigner sur les règles et limites applicables pour optimiser vos chances de réussite.