Investir en bourse son argent est un acte qui peut susciter beaucoup de questions chez les particuliers. Quelle est la meilleure manière d’accroître ses avoirs ? Les produits financiers à sa disposition sont-ils adaptés à ses objectifs ? Les notions comme ETF, PEA ou bourse peuvent sembler très obscures pour des personnes non initiées.

Dans cet article, nous allons décrypter ensemble tout ce que vous devez savoir sur le monde de l’investissement afin de prendre les bonnes décisions pour votre avenir financier.

Contents

Qu’est-ce qu’un ETF ?

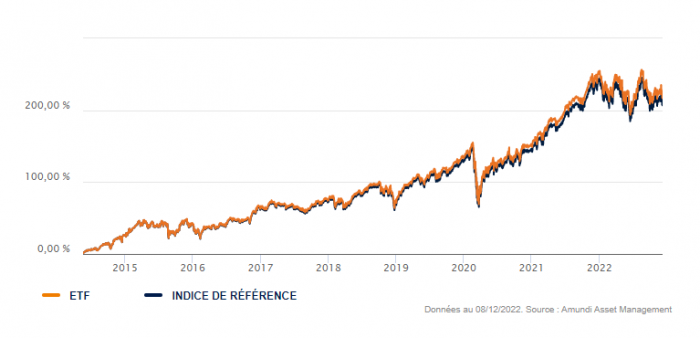

Un ETF (Exchange Traded Fund), ou fonds coté en bourse, est un fonds qui achète des titres ou produits financiers qui correspondent à un indice boursier. Ainsi, lorsque l’indice boursier évolue positivement, le fonds aussi sera en hausse. On peut donc dire qu’un ETF permet de suivre l’évolution d’un marché sans avoir à acheter chaque titre séparément.

Ce type de produit est intéressant car il offre une grande diversification et permet de profiter plus facilement des bénéfices du marché boursier. En effet, les ETFs permettent souvent d’obtenir un rendement supérieur à un placement en compte courant. Cependant, il faut savoir que le risque est aussi plus important avec un ETF, car si l’indice boursier se retrouve en baisse, le fonds lui aussi sera en baisse.

Quels sont les avantages d’investir via un ETF ?

Investir dans un ETF (Exchange Traded Fund) présente plusieurs avantages, notamment :

- Diversification : Les ETF permettent d’investir dans un portefeuille diversifié d’actifs (actions, obligations, matières premières, etc.), ce qui réduit le risque de perte en cas de fluctuations des marchés financiers. Les ETF permettent également d’investir dans des secteurs d’activité spécifiques, des pays ou des régions géographiques, ce qui permet une diversification accrue.

- Liquidité : Les ETF sont des produits cotés en bourse, ce qui signifie qu’ils peuvent être achetés et vendus à tout moment de la journée pendant les heures d’ouverture des marchés. Il est donc facile d’entrer et de sortir de sa position en cas de besoin.

- Frais de gestion réduits : Les frais de gestion des ETF sont généralement moins élevés que ceux des fonds communs de placement (FCP) ou des fonds d’investissement, car ils sont souvent gérés passivement (suivant un indice boursier) et ne nécessitent pas autant de recherche et de gestion que les fonds actifs.

- Transparence : Les ETF sont transparents en termes de composition de leur portefeuille, car ils publient régulièrement la liste des titres qu’ils détiennent et les pourcentages alloués à chaque titre.

- Accessibilité : Les ETF sont accessibles à tous les investisseurs, qu’ils soient particuliers ou institutionnels, et peuvent être achetés via un courtier en ligne ou une banque.

En somme, investir dans un ETF peut être un moyen simple, peu coûteux et efficace de diversifier son portefeuille et d’accéder à une grande variété de marchés financiers. Cependant, il est important de bien comprendre les risques associés à tout investissement, de faire ses recherches et de consulter un conseiller en placement si nécessaire.

Le plan epargne en actions (PEA)

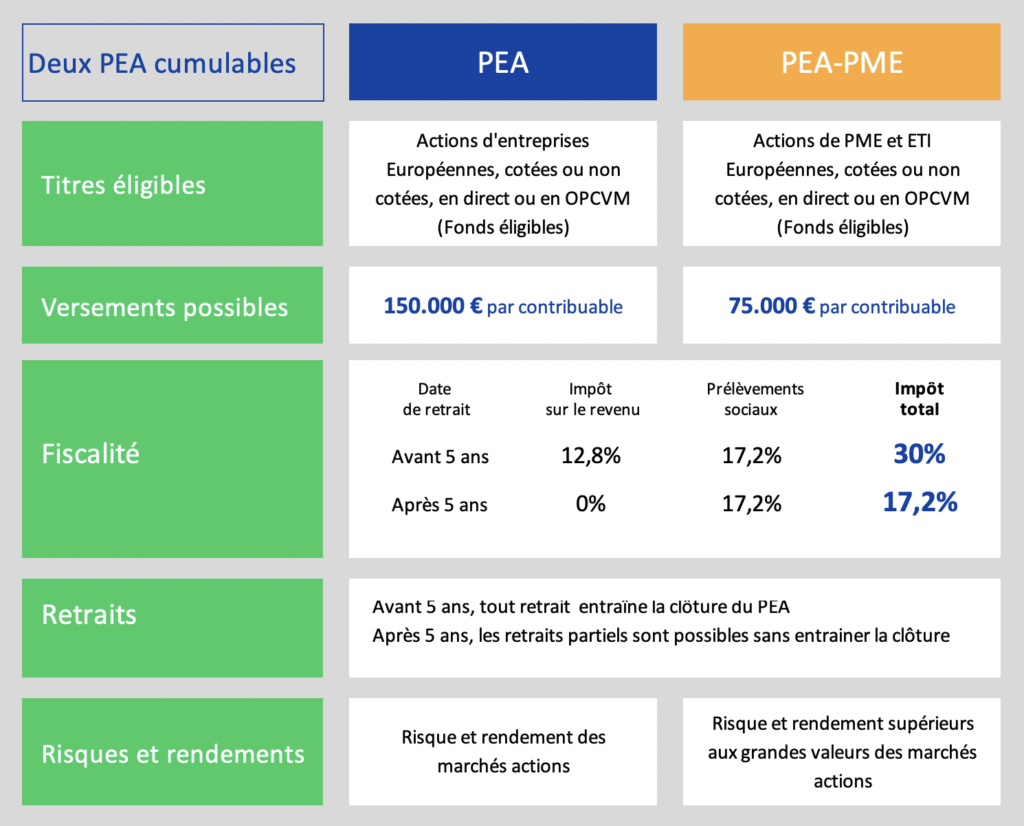

Le Plan Epargne en Actions (PEA) est un produit de placement qui sert à investir en bourse tout en bénéficiant d’avantages fiscaux. Ce produit est réservé aux particuliers qui peuvent y placer jusqu’à 150 000€. Il existe différentes catégories de PEA, dont le PEA-PME et le PEA-PME PMI, qui permettent d’investir dans des sociétés cotées en bourse de petite et moyenne capitalisation.

Contrairement aux ETFs, le PEA ne peut pas être utilisé pour suivre un indice boursier. Vous pouvez cependant y acheter des actions, des obligations et des trackers. Le principal avantage du PEA est qu’il permet de bénéficier d’une exonération d’impôts sur les gains réalisés. De plus, les titres peuvent être conservés durant 8 ans sans impôt à payer.

Quels sont les avantages du PEA ?

Le PEA (Plan d’Epargne en Actions) est un produit d’épargne destiné aux résidents fiscaux français qui souhaitent investir en actions de sociétés européennes et françaises. Voici quelques avantages du PEA en France :

- Exonération fiscale sur les plus-values : Les plus-values réalisées sur les titres détenus dans un PEA sont exonérées d’impôt sur le revenu et de prélèvements sociaux (hors prélèvement de solidarité de 7,5%) si le PEA est conservé au moins 5 ans.

- Exonération fiscale sur les dividendes : Les dividendes versés sur les titres détenus dans un PEA sont également exonérés d’impôt sur le revenu et de prélèvements sociaux.

- Souplesse et diversité des investissements : Les titres éligibles au PEA sont nombreux et variés, ce qui permet une grande diversification des investissements. De plus, les versements sur un PEA peuvent être libres ou programmés, et il est possible de transférer son PEA d’une banque à une autre.

- Accessibilité : Le PEA est accessible à tous les résidents fiscaux français majeurs, sans limite de revenus. Le montant des versements annuels sur un PEA est plafonné à 150 000 euros.

- Transmission avantageuse : En cas de décès du titulaire du PEA, les sommes investies dans le PEA peuvent être transmises aux bénéficiaires désignés en exonération totale d’impôts.

Ces avantages font du PEA un produit d’épargne attractif pour les investisseurs français qui souhaitent investir en actions européennes et françaises tout en bénéficiant d’avantages fiscaux. Cependant, il est important de noter que le PEA est un placement risqué, car la valeur des actions peut fluctuer à la hausse comme à la baisse. Il est donc important de bien diversifier ses investissements et de choisir des titres en fonction de ses objectifs et de son profil de risque.

Comprendre le marché boursier

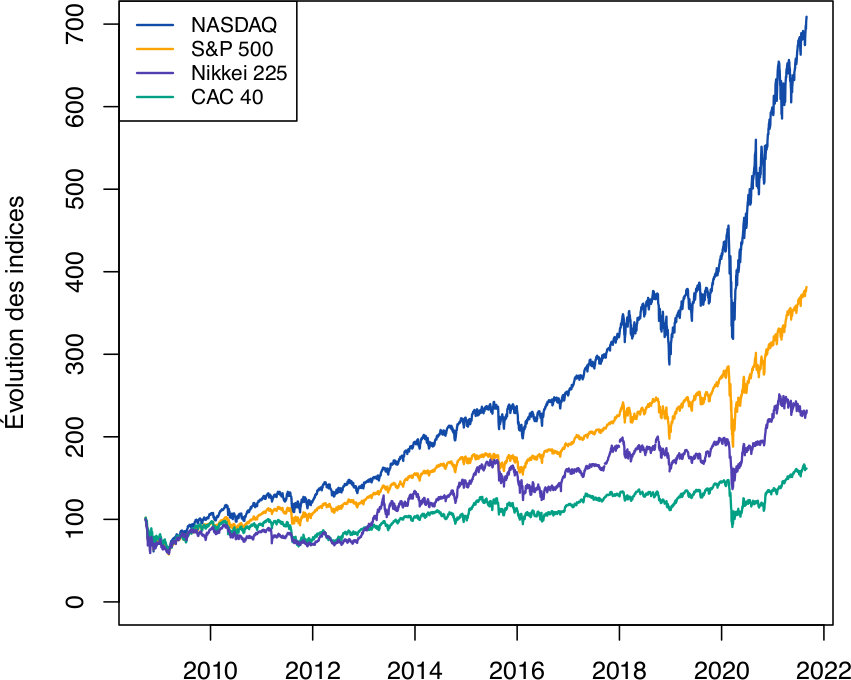

La bourse est un lieu où l’on peut acheter et vendre des actions. Pour mettre en œuvre une stratégie d’investissement, il est important de connaître certains principes liés au trading boursier.

Les principales règles à respecter sont :

- Diversifier son portefeuille afin de répartir le risque et de limiter les pertes.

- Ne pas consacrer plus de 10% de son patrimoine à un seul titre.

- Garder une partie de liquidité suffisante pour couvrir les autres besoins.

- Rester vigilant et informé sur l’évolution des marchés.

Par ailleurs, il est conseillé d’utiliser un service professionnel pour gérer son portefeuille d’investissement afin d’optimiser les performances et de profiter d’un conseil personnalisé.

L’investissement boursier peut paraître complexe et intimidant pour les non initiés, mais il est important de prendre le temps d’en apprendre les rouages afin de prendre les bonnes décisions pour votre avenir. Les produits financiers comme les ETF, PEA ou bourse peuvent vous aider à accroître vos avoirs et à vous constituer un patrimoine durable.

Pour vous accompagner dans votre démarche d’investissement boursier, n’hésitez pas à contacter un professionnel qui saura vous conseiller sur les stratégies les plus adaptées à votre situation.