En Bourse, un grand nombre de stratégies se présentent à vous. C’est le cas notamment du Dollar Cost Averging ou DCA . Une technique de placement en particulier qui va prendre beaucoup de sens pour les investisseurs qui souhaitent prendre moins de risque et réaliser des gains à plus long terme.

De quoi s’agit-il exactement ? Quels sont les points importants à connaître ? Quels types d’actions peut-on appliquer grâce à cette méthode ? Et surtout, comment définir votre stratégie DCA ? Dans cet article, nous allons répondre à toutes ces questions et vous donner les clés pour bien comprendre le dollar cost averaging.

Contents

Qu’est-ce que le dollar cost averaging (DCA) ?

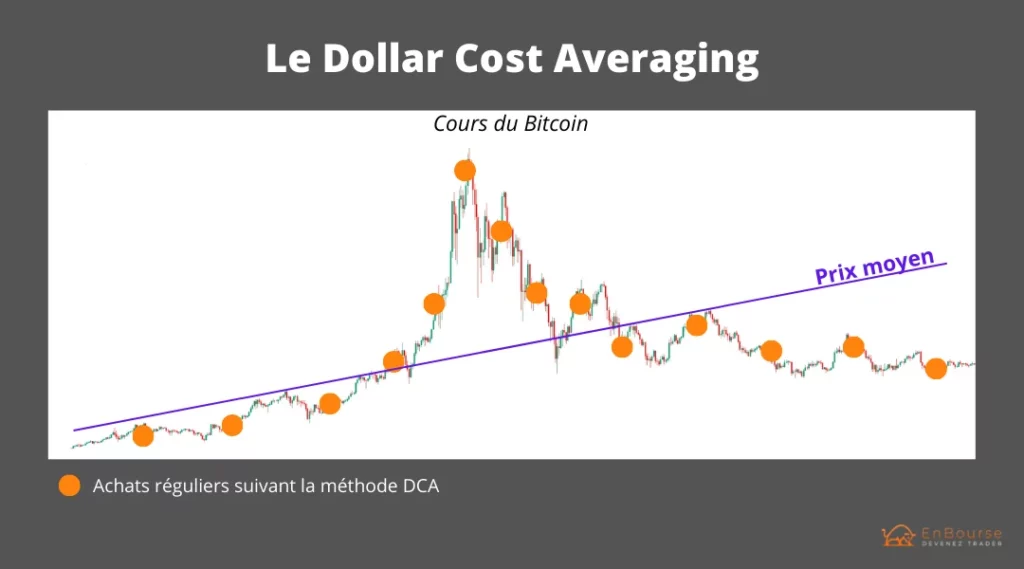

Le Dollar Cost Averaging, aussi connu sous l’acronyme DCA est une méthode d’investissement consistant à fractionner sa participation à un actif financier au cours du temps. Autrement dit, le principe est d’acheter le même montant d’un titre à intervalles réguliers afin de répartir son portefeuille sur plusieurs prix d’achat.

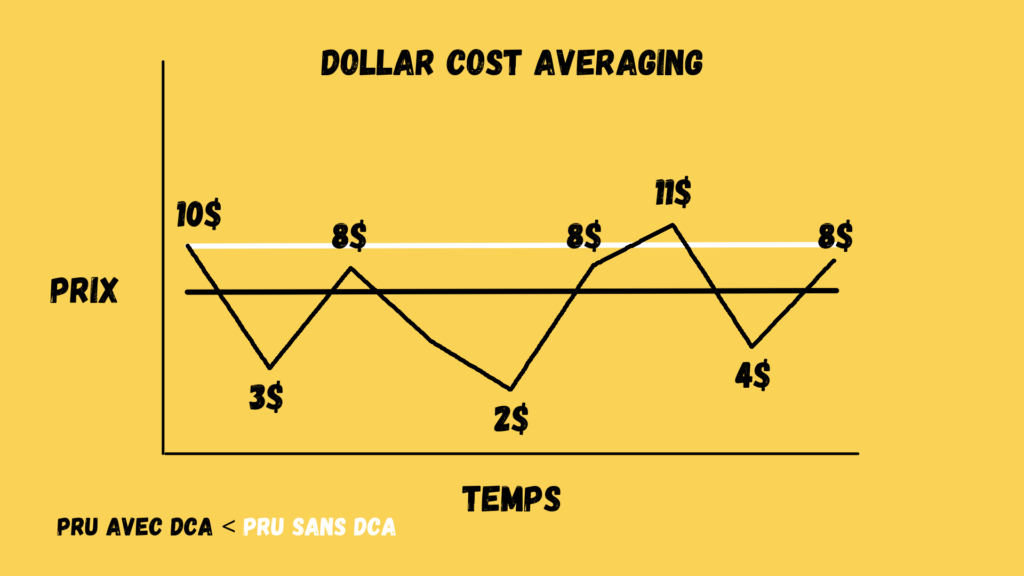

La planification judicieuse des entrées en position est le principal atout de cette approche, car elle permet aux investisseurs de s’exposer à la volatilité des marchés, et d’acheter plus de titres lorsque les prix sont bas et vice versa.

Les avantages et inconvénients du dollar cost averaging

Le principal avantage de la méthode de dollar cost averaging est sa capacité à générer des rendements significatifs sur le long terme. En effet, ce type de stratégie offre aux investisseurs la possibilité de profiter des fluctuations des marchés pour acheter des titres à des prix intéressants. Ce qui signifie que les investisseurs obtiendront des actions à un prix inférieur à celui du marché, ce qui peut contribuer à maximiser le profit à long terme.

Il y a cependant quelques inconvénients à prendre en compte. Tout d’abord, si le marché augmente rapidement, le DCA peut ne pas être aussi rentable que d’autres stratégies d’investissement, car il peut ne pas permettre aux investisseurs d’acheter suffisamment d’actions lorsque le marché monte.

De plus, l’utilisation de cette méthode implique des frais supplémentaires liés aux commissions bancaires liées à chaque transaction. Malgré cela, DCA reste l’une des meilleures stratégies pour les investisseurs qui cherchent à réduire les risques et à obtenir des performances à long terme.

Quel type de placements peut-on effectuer grâce au DCA ?

Grâce au DCA, il est possible d’investir dans des actions, des obligations ou des fonds communs de placement. Vous pouvez également utiliser cette méthode pour compléter votre portefeuille diversifié et optimiser votre allocation d’actifs.

Néanmoins, vous devez garder à l’esprit que la diversification ne garantit pas la protection contre la perte en capital. Il est important de rechercher des informations sur des titres spécifiques avant d’investir.

Comment mettre en œuvre une stratégie DCA ?

La première étape consiste à déterminer le montant à investir. Une fois que vous avez défini le montant à investir et la fréquence de votre investissement, vous devez choisir le type d’action que vous souhaitez acheter. Il est recommandé d’investir dans des entreprises qui affichent une forte croissance et des perspectives à long terme. Les investisseurs doivent également tenir compte des charges et des commissions payées par le courtier sur chaque transaction.

Une fois que vous avez choisi l’action appropriée, vous devez acheter les titres à intervalles réguliers. Prenons l’exemple d’un portefeuille composé de 10 actions différentes. L’idée est d’acheter une action tous les mois jusqu’à ce que votre portefeuille soit pleinement investi. Avec cette stratégie, vous allez acheter des titres à des prix différents, ce qui devrait aider à réduire le risque global tout en maintenant un bon rendement.

Le Dollar Cost Average est une méthode d’investissement populaire et efficace qui peut aider les investisseurs à réduire leurs risques et à améliorer leurs performances globales. Il convient cependant de noter que cette stratégie n’est pas sans risque et qu’elle peut entraîner des pertes si elle est mal utilisée. Pour tirer le meilleur parti de cette méthode, il est donc important de bien comprendre les principes fondamentaux et d’être conscient des limites associées à chaque type d’investissement.

Par exemple, certains investisseurs peuvent trouver utile de diviser leur portefeuille en plusieurs segments et de suivre des stratégies différentes pour chacun. De cette façon, le risque est réparti et les gains sont plus stables et plus importants. Enfin, n’oubliez pas que le dollar cost averaging est une excellente méthode pour les investissements à long terme, car elle peut vous aider à accumuler des richesses au fil du temps.