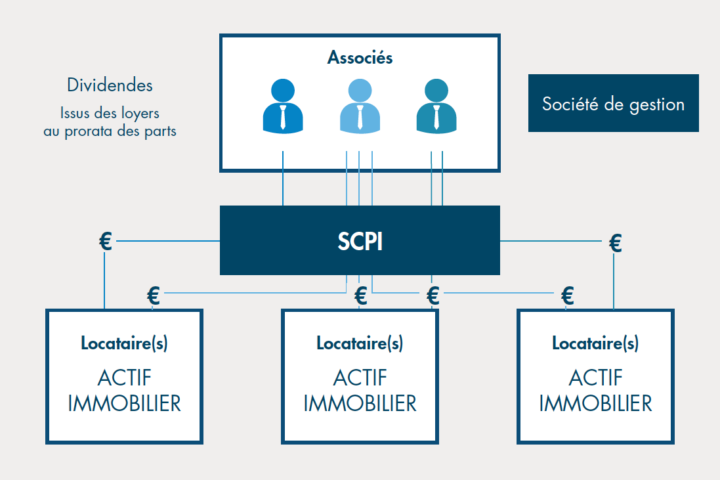

Dans la quête d’une gestion optimale du patrimoine, les investisseurs sont constamment à la recherche des meilleures opportunités offertes par le marché. L’investissement en SCPI, Société Civile de Placement Immobilier, est un choix qui s’est avéré très populaire ces dernières années.

Avantages et rendement attractifs ont été largement vantés, toutefois, comme tout investissement, il comporte aussi des désavantages. Il est donc essentiel, avant de vous lancer, de prendre également en compte les inconvénients d’une SCPI.

Contents

La liquidité des parts de SCPI

La SCPI est un produit d’investissement immobilier. Cependant, la particularité de l’immobilier est sa liquidité souvent limitée. Lorsque vous souscrivez à une SCPI, vous achetez des parts. À l’instar d’un bien immobilier traditionnel, ces parts ne se vendent pas instantanément. En effet, la revente de ces parts dépend du marché secondaire et de l’appétence des autres investisseurs pour ces mêmes parts.

La liquidité d’une SCPI est donc moins élevée que celle d’un placement en assurance-vie ou sur un compte bancaire. Elle est aussi plus sujette aux aléas du marché. Ainsi, en cas de besoin urgent, la revente de vos parts peut prendre du temps.

Le risque de capital en SCPI

L’investissement en SCPI est souvent présenté comme un placement sûr. Toutefois, comme tout investissement, il n’est pas dépourvu de risques. Le risque principal réside dans le fait que le capital investi n’est pas garanti.

En effet, si la société de gestion de la SCPI fait faillite, les épargnants peuvent perdre une partie, voire la totalité de leur investissement. De plus, le rendement de la SCPI est lié à la bonne santé du marché immobilier locatif. Ainsi, si ce dernier traverse une mauvaise passe, cela peut entrainer une diminution de la valeur des parts et donc une perte en capital.

Les inconvénients fiscaux de la SCPI

L’un des principaux attraits de la SCPI est son potentiel de rendement élevé. Cependant, il est important de noter que les revenus perçus via ce type de placement sont soumis à la fiscalité des revenus fonciers.

Cela signifie que les loyers perçus, après déduction des charges, seront imposés selon votre tranche marginale d’imposition, ce qui peut être très lourd pour les hauts revenus. De plus, les plus-values réalisées lors de la revente des parts sont soumises aux prélèvements sociaux et à l’imposition sur les plus-values immobilières.

Le manque de maîtrise sur la gestion de la SCPI

Investir en SCPI, c’est confier la gestion de votre capital à une société de gestion spécialisée. Alors que cela comporte l’avantage de vous décharger de la gestion au quotidien, cela implique également une certaine perte de contrôle.

En effet, contrairement à un investissement immobilier en direct, vous n’aurez pas votre mot à dire sur le choix des biens acquis, leur gestion locative, ou encore les travaux à effectuer. À moins d’être membre du conseil de surveillance de la SCPI, vous serez spectateur des décisions prises par la société de gestion.

L’absence de levier du crédit en SCPI

L’un des grands atouts de l’investissement immobilier traditionnel est la possibilité d’utiliser le levier du crédit. C’est-à-dire, emprunter pour investir afin de maximiser le rendement de votre capital. Cependant, cette possibilité est largement restreinte avec les SCPI.

En effet, si certaines banques proposent des crédits pour l’achat de parts de SCPI, ces offres restent limitées et souvent plus coûteuses que pour un investissement immobilier classique. Ainsi, l’absence de levier du crédit peut constituer un frein pour les investisseurs désirant optimiser leur rendement.

En somme, malgré ses nombreux atouts, l’investissement en SCPI peut présenter des inconvénients selon votre situation et vos objectifs. Il convient donc de bien se renseigner et de faire une analyse détaillée avant de se lancer.

La durée d’engagement en SCPI

Dans le monde des placements immobiliers, il est courant d’avoir une durée d’engagement pour bénéficier d’un rendement SCPI attrayant. C’est aussi le cas pour les SCPI. En effet, lorsque vous investissez dans une SCPI, vous vous engagez généralement pour une durée minimale de 8 à 10 ans. C’est un aspect à ne pas négliger car il peut avoir une grande incidence sur la liquidité de votre investissement.

Cet engagement de long terme signifie que vous ne pouvez pas revendre vos parts SCPI avant la fin de cette période sans encourir des pénalités, qui peuvent être conséquentes. C’est un inconvénient important, surtout si votre situation financière change ou si vos objectifs d’investissement évoluent. De plus, cet engagement de long terme peut aussi avoir un impact sur la valeur de vos parts. Si le marché immobilier connaît une baisse, vous pouvez vous retrouver avec des parts dont la valeur est inférieure à celle de votre investissement initial.

Les frais de gestion de la SCPI

Comme pour tout placement immobilier, l’investissement en SCPI s’accompagne de frais. Ces frais servent à rémunérer la société de gestion qui s’occupe de l’achat, de la gestion et de la vente des biens immobiliers de la SCPI. Ces frais de gestion peuvent avoir un impact conséquent sur le rendement de votre investissement.

Ces frais se décomposent généralement en deux types : les frais de souscription et les frais de fonctionnement. Les frais de souscription, qui servent à couvrir les coûts d’achat des biens immobiliers, sont généralement assez élevés. Ils peuvent atteindre jusqu’à 10% du montant investi.

Les frais de fonctionnement, quant à eux, couvrent les coûts de gestion de la SCPI, tels que la gestion locative, l’entretien des biens, les assurances, etc. Ces frais sont prélevés annuellement et peuvent varier en fonction des performances de la SCPI.

Conclusion

L’investissement en SCPI présente de nombreux avantages comme un rendement attractif, la possibilité d’investir dans l’immobilier sans les contraintes de la gestion directe, et la diversification de votre patrimoine. Cependant, comme tout investissement, ils comportent aussi des inconvénients dont il convient d’être conscient.

Il est donc important, avant de vous lancer, de bien comprendre ces inconvénients et de les mettre en balance avec les avantages potentiels. En effet, il faut prendre en compte la liquidité limitée des parts, le risque de perte de capital, la fiscalité élevée, le manque de contrôle sur la gestion de la SCPI, l’absence de levier du crédit, la durée d’engagement et les frais de gestion. Ainsi, vous pourrez faire un choix éclairé et adapté à votre situation personnelle, à vos objectifs et à votre tolérance au risque.

Enfin, n’hésitez pas à consulter un conseiller en gestion de patrimoine pour vous aider à déterminer si l’investissement en SCPI est adapté à votre profil et à vos objectifs.